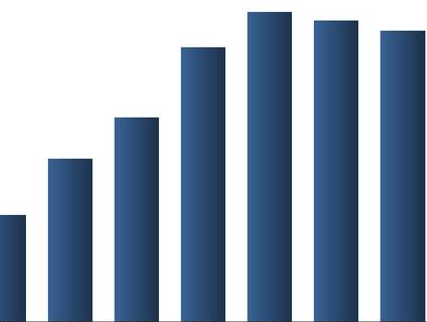

近日,瑞士再保險瑞再研究院發(fā)布最新一期sigma研究報告指出,隨著風(fēng)險保障需求增加,全球保險市場將出現(xiàn)強(qiáng)勁增長,全球保險市場規(guī)模預(yù)計于2022年中期首次超過7萬億美元,全球保費(fèi)收入預(yù)計在2021年、2022年、2023年相繼增長3.4%、3.3%和3.1%。

同時報告也指出,新冠疫情沖擊后,強(qiáng)勁的周期性復(fù)蘇有力支撐了保險業(yè)的增長前景。然而,考慮到能源價格危機(jī)的蔓延、長期的供給側(cè)問題以及通脹風(fēng)險,未來兩年的經(jīng)濟(jì)增長預(yù)計將有所放緩,保險業(yè)的增長仍需長期的結(jié)構(gòu)性支持。

影響保險市場兩大重要趨勢:氣候變化和數(shù)字化

上述報告認(rèn)為,氣候變化和數(shù)字化是影響世界經(jīng)濟(jì)和保險市場的兩大重要趨勢。

快速減碳需求正變得日益迫切,社會向綠色經(jīng)濟(jì)的轉(zhuǎn)型將決定經(jīng)濟(jì)發(fā)展的未來前景。除了吸納巨災(zāi)損失,保險業(yè)還可以推動可持續(xù)的基礎(chǔ)設(shè)施投資,從而緩解難以預(yù)測的極端天氣所帶來的影響,為向低碳經(jīng)濟(jì)轉(zhuǎn)型提供支持。另一方面,由于消費(fèi)者與保險業(yè)進(jìn)行數(shù)字化溝通的接受程度因新冠疫情發(fā)生改變,數(shù)字化也將增強(qiáng)保險業(yè)增長潛力。除此之外,經(jīng)濟(jì)增長和社會經(jīng)濟(jì)指標(biāo)(如不平等程度)的差異性正日益擴(kuò)大,而這一重要趨勢則意味著潛在的經(jīng)濟(jì)下行風(fēng)險。

瑞再研究院sigma報告預(yù)測,全球GDP將在2021年實現(xiàn)5.6%的強(qiáng)勁增長,在2022年和2023年則將逐步放緩,增長率分別為4.1%和3.0%。受能源危機(jī)和長期供給側(cè)問題的影響,通脹是近期主要的宏觀風(fēng)險。英國、美國和新興市場預(yù)計將承受最大的價格壓力。

瑞士再保險集團(tuán)首席經(jīng)濟(jì)學(xué)家安仁禮(Jerome Haegeli)博士表示:“我們正在經(jīng)歷的經(jīng)濟(jì)復(fù)蘇是周期性而非結(jié)構(gòu)性的復(fù)蘇,當(dāng)前宏觀經(jīng)濟(jì)的韌性比疫情前更為脆弱。我們迎來了健全和完善市場體系的特殊機(jī)遇。保險業(yè)具有吸收風(fēng)險的能力與專業(yè)知識,對于提高社會和經(jīng)濟(jì)韌性至關(guān)重要。為了實現(xiàn)具有包容性和可持續(xù)性的綠色增長目標(biāo),所有利益相關(guān)者都需要接受和承擔(dān)應(yīng)對氣候變化的成本,政策制定者也需要考慮經(jīng)濟(jì)政策在不同群體之間的分配效應(yīng)。這些舉措將有助于我們探索可持續(xù)發(fā)展的轉(zhuǎn)型路徑,實現(xiàn)2050年的凈零排放目標(biāo)。”

市場反彈凸顯保險業(yè)韌性

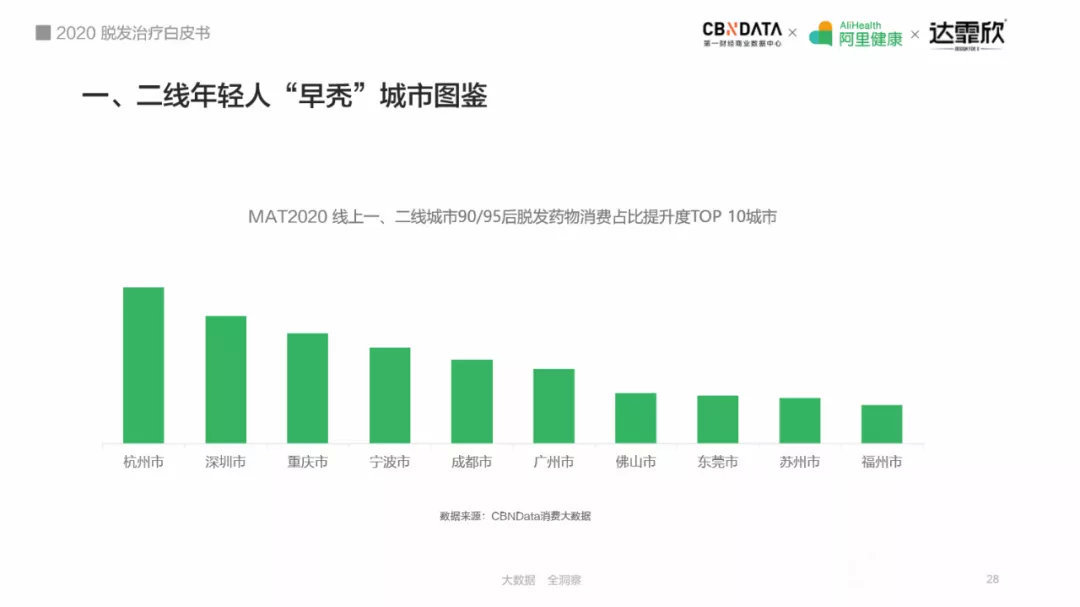

瑞再研究院預(yù)測,全球非壽險保費(fèi)收入將在2021年、2022年、2023年相繼增長3.3%、3.7%和3.3%。巨災(zāi)財產(chǎn)險在2021年經(jīng)歷了高于平均水平的損失,其費(fèi)率預(yù)計將在2022年獲得改善。與此同時,由于社會通脹持續(xù)加劇,明年意外險費(fèi)率預(yù)計將更進(jìn)一步走強(qiáng)。此外,新興市場預(yù)計增長強(qiáng)勁,其中,主要受益于醫(yī)療險的需求推動,中國在未來兩年內(nèi)均將實現(xiàn)10%的增長。

全球壽險保費(fèi)收入預(yù)計在2021年、2022年、2023年分別實現(xiàn)3.5%、2.9%和2.7%的增長。在風(fēng)險意識提高、團(tuán)體業(yè)務(wù)復(fù)蘇和數(shù)字互動增加的驅(qū)動下,消費(fèi)者對保障型保險產(chǎn)品的需求將更為強(qiáng)勁。鑒于國債收益率略有改善,以及就業(yè)和家庭收入恢復(fù),未來兩年儲蓄型保險業(yè)務(wù)預(yù)計將適度增長。

瑞士再保險瑞再研究院中國中心負(fù)責(zé)人黃海榕表示:“十四五規(guī)劃明確了‘共同富裕、碳中和、建設(shè)數(shù)字中國’等社會經(jīng)濟(jì)發(fā)展方向,這也為下一階段保險行業(yè)高質(zhì)量發(fā)展奠定了基礎(chǔ)。我們認(rèn)為中國經(jīng)濟(jì)基本面依然向好,居民和企業(yè)等主體對風(fēng)險保障的需求將持續(xù)提升,中國經(jīng)濟(jì)向新發(fā)展格局轉(zhuǎn)型也將催生出一系列新興風(fēng)險,保險的風(fēng)險保障職能將日益凸顯。具體而言,低碳發(fā)展、養(yǎng)老、鄉(xiāng)村振興將成為保險業(yè)發(fā)展的核心主題。”