12月23日,輝芒微電子(深圳)股份有限公司(下稱“輝芒微”)沖刺科創板IPO獲上交所受理,本次擬募資5.86億元。

圖片來源:上交所官網

輝芒微是一家定位于“MCU+”的平臺型芯片設計企業。公司采用Fabless經營模式,是國內少數同時具備微控制器芯片、電源管理芯片和存儲芯片設計能力和大規模量產經驗的IC設計企業,也是國內少數具備半導體器件和工藝獨立開發能力的IC設計企業。

圖片來源:公司招股書

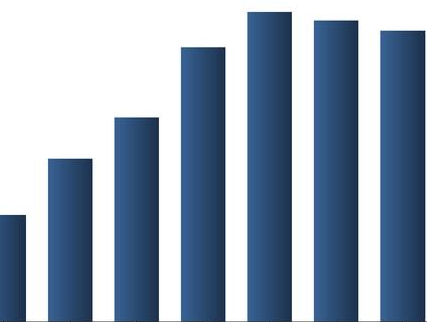

財務數據顯示,公司2018年、2019年、2020年、2021年上半年營收分別為1.22億元、1.84億元、3.08億元、2.28億元;同期對應的凈利潤分別為6,932.44萬元、-1,096.80萬元、5,173.89萬元、6,687.60萬元。

公司根據《上海證券交易所科創板股票發行上市審核規則》的要求,結合企業自身規模、經營情況、盈利情況等因素綜合考量,選擇的具體上市標準為:“預計市值不低于人民幣10億元,最近兩年凈利潤均為正且累計凈利潤不低于人民幣5,000萬元,或者預計市值不低于人民幣10億元,最近一年凈利潤為正且營業收入不低于人民幣1億元”。

本次募資擬用于MCU芯片升級及產業化項目、電源管理芯片升級及產業化項目、電可擦除可編程只讀存儲芯片升級及產業化項目、輝芒微研發中心建設項目、發展與科技儲備資金。

圖片來源:公司招股書

報告期初至2020年11月,發行人的控股股東為FMDBVI。

2020年11月至本招股說明書簽署之日,發行人不存在直接持有發行人50%以上的控股股東或直接持有發行人30%以上且為第一大股東的控股股東,許如柏直接持有公司24.3976%的股權,為公司第一大股東,且許如柏可實際控制公司69.7756%的股權,系公司控股股東。

輝芒微坦言公司存在以下風險:

(一)供應商集中度較高風險

目前,公司主要采用Fabless經營模式,專注于產品的設計研發和銷售,將晶圓制造及封裝測試等生產環節通過委外方式進行。基于行業特點,全球范圍內符合公司技術及生產要求的晶圓制造供應商數量較少。報告期內,公司對主要供應商的采購比例較高。

2018年度、2019年度、2020年度和2021年1-6月,前五大供應商采購占比分別為78.30%、81.49%、83.80%和82.66%。未來若公司主要供應商業務經營發生不利變化、產能受限或合作關系緊張,可能導致公司不能足量及時出貨,從而對公司生產經營產生不利影響。

(二)采購價格上漲風險

作為Fabless模式的集成電路設計公司,公司對外采購的主要原材料為晶圓。2020年以來,全球范圍內出現了晶圓產能緊缺的現象。2018年度、2019年度、2020年度和2021年1-6月,公司晶圓代工的采購單價分別為3,393.88元/片、3,166.72元/片、3,209.07元/片和3,294.09元/片。未來如果晶圓產能緊張的情況進一步加劇,而公司不能有效應對采購價格上漲的情況,將對公司的經營業績產生不利影響。

(三)下游需求波動的風險

2018年度、2019年度、2020年度和2021年1-6月,公司的營業收入分別為12,244.96萬元、18,367.51萬元、30,836.63萬元和22,795.13萬元,公司經營業績的快速增長一定程度上受到下游需求增長等影響。如果下游行業發展不及預期,行業規模增速放緩或出現下滑,導致對芯片的需求減少,將對公司的經營業績產生不利影響。

(四)采購承諾風險

報告期后,公司與部分晶圓供應商簽訂了產能綁定協議,公司承諾在三年內依照協議確定的單價采購不低于約定金額的晶圓,并預付了6,000萬元款項。

如果因市場波動導致市場上同類型晶圓采購單價大幅下降,可能導致公司選擇減少采購金額并向其賠付違約金,或依照高于市場價的單價繼續采購晶圓,該兩種選擇均將使公司承擔一定的損失,對公司的經營業績產生不利影響。

(五)毛利率波動的風險

2018年度、2019年度、2020年度和2021年1-6月,公司主營業務毛利率分別為35.25%、36.59%、35.65%及48.09%,公司主要產品毛利率主要受產品售價、原材料及封裝測試成本、供應商工藝水平、公司設計能力及行業供需關系等多種因素的影響,若上述因素發生不利變動,可能導致公司毛利率下降,并進而影響公司的盈利能力及業績表現。

(六)應收賬款回收風險

2018年末、2019年末、2020年末和2021年6月末,公司應收賬款賬面價值分別為2,602.37萬元、3,459.40萬元、5,501.13萬元和6,510.52萬元,占各期末流動資產總額的比例分別為11.65%、17.18%、19.42%和18.24%。隨著公司業務規模的擴大,應收賬款可能繼續增加,如果后續公司不能對應收賬款進行有效控制,無法按時收回到期應收賬款,或因宏觀經濟形勢下行、市場情況惡化等因素出現重大應收賬款不能收回的情況,將增加公司資金壓力,導致公司計提的壞賬準備大幅增加,從而對公司未來經營業績造成重大不利影響。